💡 ไขข้อสงสัยในการจัดการภาษีกับกูรูอย่างคุณถนอม เกตุเอม หรือพรี่หนอม เจ้าของเพจ TaxBugnoms กับ 5 คำถามเพื่อไขข้อสงสัยทุกเรื่องของภาษีเบื้องต้น

🎯 ข้อที่ 1 เมื่อไหร่เราถึงต้องรู้เรื่องภาษี ?

คุณหนอมได้ให้ความเห็นไว้ว่า “คนทั่วไปชอบคิดว่าต้องรู้เรื่องภาษีเมื่อมีรายได้” ซึ่งไม่ได้ผิด แต่คำถามคือสมัยนี้คนมีรายได้ในช่วงอายุที่ต่างกัน ยุคก่อน 20ต้น ๆ เริ่มทำงานมีภาษีต้องยื่น แต่ปัจจุบันคนที่อายุ 10 กว่า ๆ เขาก็มีเงินจากการทำ Affiliate แล้วก็มี ซึ่งก็ต้องเสียภาษีเร็วขึ้น และอีกเรื่องคือ “ภาษีต้องเป็นเรื่อง Relate” เมื่อภาษีมีความเกี่ยวข้องอะไรบางอย่างกับชีวิตเรา คนถึงจะตระหนักเรื่องนี้

ตัวอย่างภาษี เวลาเราไปกินบุฟเฟต์ 499++ พอเราเจอเครื่องหมายบวก นั่นคือ VAT มูลค่าที่เราต้องจ่ายเพิ่ม เท่ากับว่าเราเข้าไปในร้าน เราต้องจ่ายค่าภาษี (VAT) และจ่ายราคาอาหารควบคู่กัน ในด้านการศึกษาเองคุณหนอมเคยไปสอนนักศึกษามหาวิทยาลัย แต่สิ่งที่เกิดขึ้นคือน้อยคนจะศึกษาสิ่งเหล่านี้ แต่เมื่อไหร่มันคือ “หน้าที่ หรือบางคนมองเป็นภาระ” เราจะเรียน เราจะสนใจ และจะง่ายขึ้นต่อการอยากที่จะเรียนรู้

🎯 ข้อที่ 2 - 5 สิ่งที่ต้องรู้ เมื่อต้องจัดการเรื่องภาษี

เรื่องที่ 1

ในคำถามข้อนี้จะสโคปไว้ที่ภาษีเงินได้บุคคลธรรมดา โดยสิ่งที่ต้องรู้แน่ ๆ คือ เรื่องของรายได้ รู้ว่าเรามีรายได้ คำถามนี้ตลกมาก! คนส่วนใหญ่ไม่รู้ว่า “ตัวเองมีรายได้เท่าไหร่” แล้วใครที่ไม่รู้ล่ะ ส่วนใหญ่จะเป็นกลุ่มคนทำงานอิสระ หรือ Freelance เพราะถ้ารวมรายได้ทั้งปี ก็มักจะจำไม่ได้ แต่ละปีไม่เท่ากัน เช่น รับเงินสด, รับแบบไม่หักภาษี, รับแบบโอนเข้าหักภาษี หรือทำงานเสร็จแล้วไม่จ่ายเงินซะที 😂

ซึ่งนับเป็นรายได้ทั้งหมด โดยตามสูตรคือ เงินสด + เงินโอน = รายได้ทั้งหมด (อย่ามองว่าเขาไม่หักภาษี) และอย่ามองว่ารายได้นี้สรรพากรไม่รู้ แต่เราต้องรู้ว่าทั้งหมดของตัวเองมีเท่าไหร่ แล้วยื่นรายได้รวมของตัวเอง เพื่อให้เราปลอดภัยกับชีวิต ต้องซื่อสัตย์กับรายได้ของตัวเอง

เรื่องที่ 2

รู้ไหมว่าเราจะต้องนำไปเสียภาษี หรือเกี่ยวข้องอย่างไร ?

จากข้อมูลของ TAXBugnoms ได้เล่าถึงกฎหมายแบ่งเงินได้พึงประเมินออกเป็น 8 ประเภท ได้แก่

- เงินได้ประเภทที่ 1 หรือ มาตรา 40(1) คือ เงินได้จากการจ้างแรงงาน เช่น เงินเดือน, โบนัส ต่าง ๆ

- เงินได้ประเภทที่ 2 หรือ มาตรา 40(2) คือ เงินได้เนื่องจากหน้าที่หรือตำแหน่งงานที่ทำ เช่น ค่านายหน้า งานที่รับจ้างทำตามสัญญาจ้างเป็นครั้งคราวไป

- เงินได้ประเภทที่ 3 หรือ มาตรา 40(3) คือ เงินได้ค่าแห่งกู๊ดวิลล์ ค่าแห่งลิขสิทธิ์หรือสิทธิอย่างอื่น เงินปี หรือเงินได้ที่มีลักษณะเป็นเงินรายปีอันได้มาจากพินัยกรรม นิติกรรมอย่างอื่น หรือคำพิพากษาของศาล

- เงินได้ประเภทที่ 4 หรือ มาตรา 40(4) คือ ดอกเบี้ย เงินปันผล เงินส่วนแบ่งกำไรต่าง ๆ

- เงินได้ประเภทที่ 5 หรือ มาตรา 40(5) คือ เงินได้จากการให้เช่าทรัพย์สินต่าง ๆ

- เงินได้ประเภทที่ 6 หรือ มาตรา 40(6) คือ เงินได้วิชาชีพอิสระต่าง ๆ เช่น วิชากฎหมาย, การประกอบโรคศิลป (แพทย์), วิศวกรรม, สถาปัตยกรรม, การบัญชี, ประณีตศิลปกรรม หรือ วิชาชีพอื่นที่กฎหมายกำหนด

- เงินได้ประเภทที่ 7 หรือ มาตรา 40(7) คือ เงินได้จากการรับเหมาที่ผู้รับเหมาต้องลงทุนด้วยการจัดหาสัมภาระในส่วนสำคัญนอกจากเครื่องมือ เช่น การรับเหมาก่อสร้าง

- เงินได้ประเภทที่ 8 หรือ มาตรา 40(8) คือ เงินได้จากการธุรกิจ, การพาณิชย์, การเกษตร, การอุตสาหกรรม, การขนส่ง, การขายอสังหาริมทรัพย์, หรือเงินได้อื่น ๆ ที่ไม่ได้ระบุไว้ใน 7 ประเภท

อ่านเพิ่มเติมเรื่องประเภทภาษีเงินได้ 8 ประเภท

ถ้าพื้นฐานข้อแรกไม่ดีคือ ‘เราไม่รู้รายได้ของตัวเอง’ จะมีปัญหาทันที เพราะปัจจุบันคนส่วนใหญ่มีรายได้หลายทางมากขึ้น และการรับเงินมีหลายครั้ง เราอาจจะทำ 5 งาน ก็ต้องรับเงิน 5 ครั้ง อีกหนึ่งตัวอย่างที่ทำให้เห็นภาพคือ บางคนอาจจะต้องยื่นภาษีถึง 3 ประเภท อันเนื่องมาจากคุณมีรายได้หลายทางมาก เช่น คุณเป็นมนุษย์เงินเดือน + รับ Freelance + ตกดึกขายก๋วยเตี๋ยวเป็ด เท่ากับคุณต้องยื่นภาษี 3 ประเภท (กลุ่มคนทำหลายอาชีพ) คือต้องจ่ายประเภทที่ 1,2,8 ในการยื่นภาษี ต้องยื่นให้ครบ!

เรื่องที่ 3

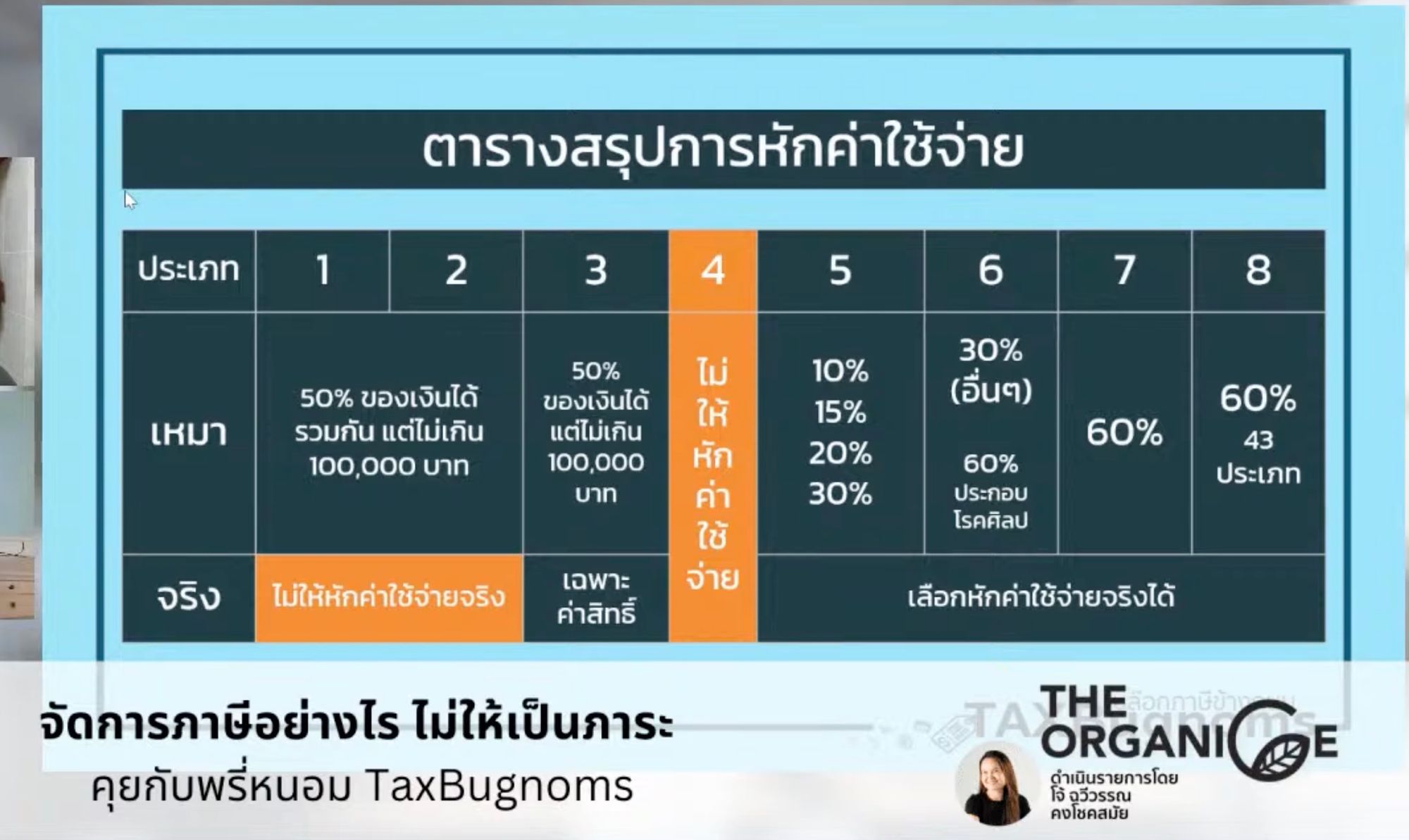

การหักค่าใช้จ่าย

เมื่อคุณรู้ประเภทเงินได้แล้ว จะนำมาสู่การสรุปการหักค่าใช้จ่าย โดยแบ่งเป็น 8 ประเภท

- งานแลกเงิน = เงินเดือน (ประเภท 1), รับจ้าง (ประเภท 2)

- ทรัพย์สิน = ลิขสิทธิ์ (ประเภท 3), ดอกเบี้ย/ปันผล (ประเภท 4)

- ลงทุน = เช่า (ประเภท 5), วิชาชีพ (ประเภท 6), รับเหมา (ประเภท 7), อื่น ๆ (ประเภท 8)

เมื่อเรารู้ว่าเราอยู่ในประเภทไหนแล้ว ต้องดูในส่วนของ ตารางสรุปการหักค่าใช้จ่าย

เรื่องที่ 4

เรื่องของค่าลดหย่อน กฎหมายมีเรื่องของค่าลดหย่อนเยอะแยะไปหมด โดยจะมีทั้งหมด 3 กลุ่มหลัก

- ภาระชีวิตที่ติดตัวเรา (ข้อนี้ปฏิเสธไม่ได้) เช่น ดูแลคนในครอบครัว, ดูแลพ่อแม่ เป็นต้น

- การใช้จ่ายนโยบายรัฐ (ใช้เงินทิ้ง) เช่น ใช้จ่ายซื้อของ, กู้แบงก์, ซื้อบ้าน เป็นต้น

- การออมเงินและลงทุน (เก็บเงินไว้) เช่น กองทุน, ประกัน เป็นต้น

เรื่องเหล่านี้ต้องรู้เพื่อที่เราจะสามารถนำมาลดหย่อนภาษีได้

เรื่องที่ 5

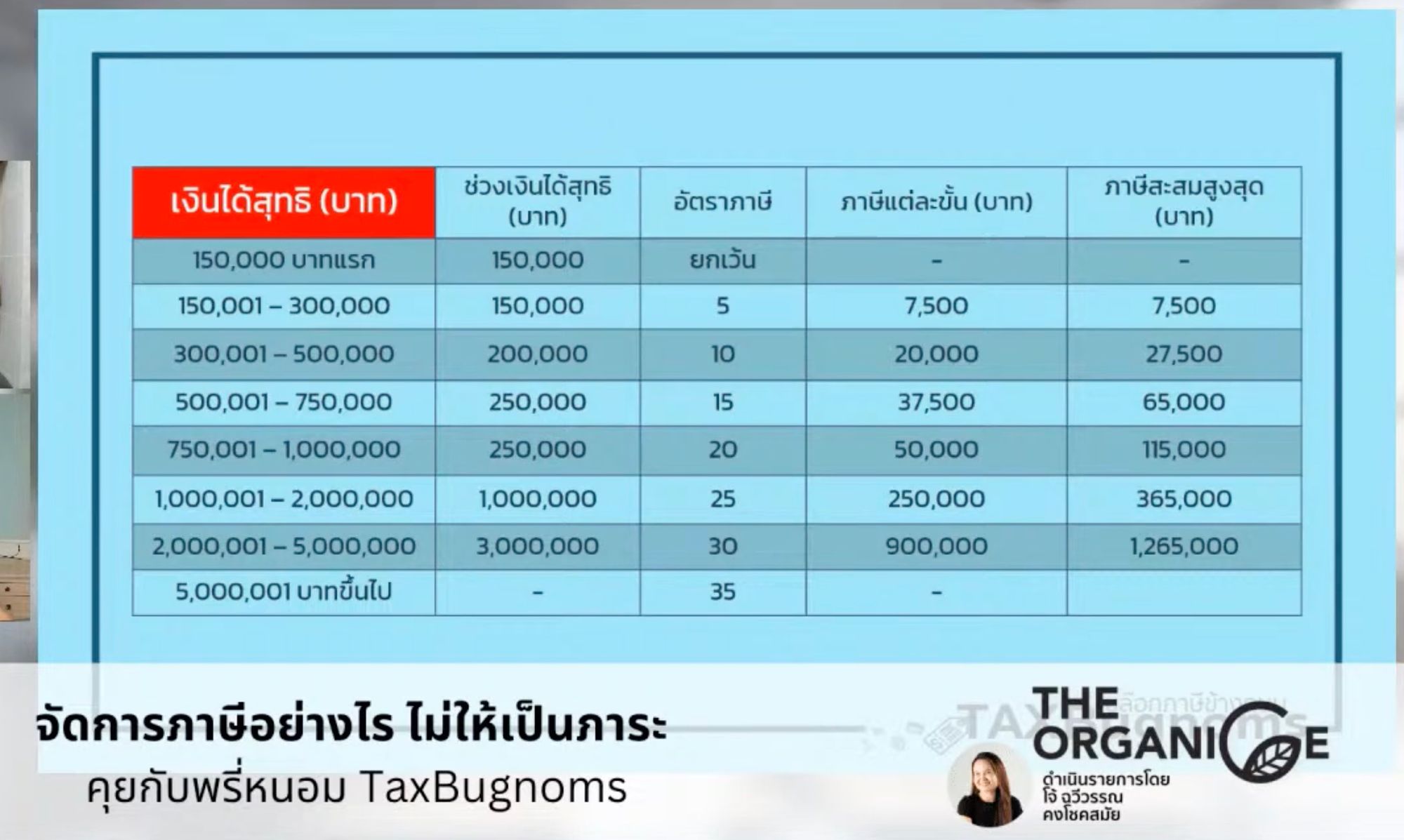

วิธีคำนวณจากเงินได้สุทธิ

รายได้ - ค่าใช้จ่าย - ค่าลดหย่อน = เงินได้สุทธิ

ภาษี (จึงเท่ากับ) = เงินได้สุทธิ X อัตราภาษี (เสียภาษี)

คุณอยากเสียภาษีน้อยง่ายมาก คือต้องทำให้เงินรายได้สุทธิน้อย นั่นเป็นเหตุที่ทำให้เราต้องลดหย่อนภาษีเยอะ ๆ เพราะไม่มีใครอยากเสียภาษีเยอะ หลังจากเรารู้แล้วจะทำให้เราวางแผนเป็น ถ้าไม่อยากให้ภาษีเป็นภาระ แต่เราจะมองเป็นหน้าที่ เราต้องวางแผนด้วยตัวเอง

🎯 ข้อ 3 - 3 เรื่องที่คนเข้าใจผิดเกี่ยวกับการจัดการภาษี ?

- หน้าที่การหักภาษีไม่ได้แปลว่าจบ แต่มันคือการจ่ายล่วงหน้าเท่านั้น แต่จริง ๆ หน้าที่ของเราคือตอนเราไปยื่นภาษี

- สรรพากรไม่รู้ แปลว่า คุณกำลังหลบภาษี ซึ่งเป็นเรื่องที่ไม่มีถูกมีผิด แต่เป็นเรื่องที่เราพิจารณาได้ ถ้าสรรพากรตรวจเจอคุณจะโดนประเมินเพิ่มได้ และเป็นความเสี่ยงที่เกิดขึ้น

- ลดหย่อนไม่ได้เท่ากับลดภาษี 100% เงินได้สุทธิจะเสียภาษีแตกต่างกันไปตามแต่เงินได้สุทธิของแต่ละคน ยิ่งรายได้สุทธิมากคุณยิ่งเสียภาษีแพง เพราะอัตราภาษีเพิ่มขึ้น เช่น จะซื้อประกัน 100,000 บาท จะลดอัตราภาษีเท่าไหร่ คนแต่ละกลุ่มจะลดอัตราภาษีที่แตกต่างกันไป

การลดอัตราภาษีตามลำดับขั้นตามฐานเงินได้สุทธิ

🎯 ข้อ 4 ภาษีของพนักงานเงินเดือนกับภาษีของฟรีแลนซ์ จัดการต่างกันอย่างไร ?

มนุษย์เงินเดือนมักไม่มีปัญหากับเรื่องนี้ เพราะเราจะรู้ตรงทันทีต่อเดือน แต่ในกรณีคนที่มีรายได้หลายทาง หรือ Freelance จะจัดการยากกว่า เพราะเงินเข้าต่อเดือนอาจจะไม่เข้ากัน หรือในเดือนนั้นเงินที่เข้าอาจจะมาหลายครั้ง มีความไม่แน่นอนของรายได้แตกต่างกับมนุษย์เงินเดือน คือส่วนของการจัดการวางแผนทางเงินยากกว่ามนุษย์เงินเดือน อีกเรื่องคือการวางแผนการลดหย่อนยากกว่ามนุษย์เงินเดือน เพราะ Freelance ยังตอบไม่ได้และวางแผนไม่ได้ว่าสิ้นปีเราจะมีรายได้เท่าไหร่

คำแนะนำจากคุณหนอมคือคนทำ Freelance ยื่นประเภทที่ 2 คือวิธีเซฟที่สุด

และอีกคำแนะนำคือ เมื่อเงินเข้าให้รีบวางแผนทันที ทำให้เสมออย่าไปรวบสิ้นปีแล้วจัดการทีเดียว ไม่ว่าเงินนั้นจะน้อยหรือมาก หรือจะหยิบเงินก้อนนั้นไปซื้อกองทุน หรือประกัน เพื่อไว้ลดหย่อนภาษี

🎯 ข้อ 5 ถ้าไม่ได้วางแผนเรื่องภาษี จัดการภาษี ส่งผลอะไรกับเราบ้าง ?

ถ้าเจอเรื่องยากให้ทำเรื่องยากก่อน ถ้าเราไม่ทำภาษีแต่เนิ่น ๆ มันจะเกิดหนัก คนที่โดนภาษีย้อนหลังมักโดนจากการไม่คำนวณภาษีให้ครบถ้วน แต่ไปลนตอนท้ายปีซะส่วนใหญ่ ดังนั้นการปรับเปลี่ยนพฤติกรรมให้คำนวณภาษีแต่เนิ่น ๆ จะดีกว่า ฝึกทำอยู่เสมอทุก ๆ เดือน เพื่อไม่ให้เป็นภาระในตอนจบช่วงสิ้นปี

ความวุ่นวายของภาษีเมื่อเราไม่รู้ เราจะเสียหนักมากกว่าเดิม อย่าเป็นคนที่รอวันลงโทษจากภาษี แต่จงสร้างพฤติกรรมใหม่ทำเรื่องภาษีให้สม่ำเสมอ อย่าไปทำทีเดียวตอนสิ้นปี ซึ่งไม่เป็นผลดีของกับเราอย่างแน่นอน

เรียบเรียง: กิตติภพ ปานล้ำเลิศ

ดูอีพีนี้เต็มรูปแบบได้ที่